-

القرآن الكريم

القرآن الكريم

-

قراء القرآن

قراء القرآن

-

علوم القرآن

تفاسير

أحكام التجويد

علوم القرآن

تفاسير

أحكام التجويد

-

فقه

فقه العبادات المصور

مختارات من فقه العبادات

مختارات فقهية

فقه المعاملات

فقه الأسرة

فقه

فقه العبادات المصور

مختارات من فقه العبادات

مختارات فقهية

فقه المعاملات

فقه الأسرة

-

سيرة

مع الحبيب

سيرة

مع الحبيب

-

توحيد وعقيدة

ربى الله

توحيد وعقيدة

ربى الله

-

السعادة

رواية طريق السعادة

الطريق إلى السعادة

حوارات السعادة

السعادة

رواية طريق السعادة

الطريق إلى السعادة

حوارات السعادة

-

المرأة

عالم واحد

منوعات

قطوف وسير

المرأة

عالم واحد

منوعات

قطوف وسير

-

خدمات

الأوائل

حكم و أمثال و أقوال مأثورة

حدث في مثل هذا اليوم

خدمات

الأوائل

حكم و أمثال و أقوال مأثورة

حدث في مثل هذا اليوم

-

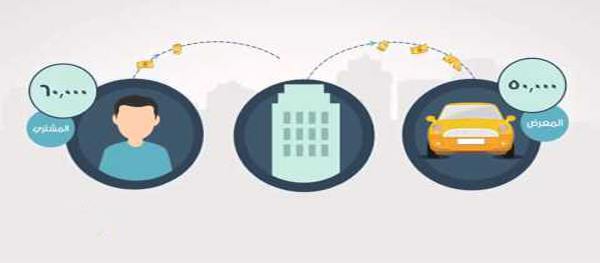

ما يحل ويحرم من التأ...

ما يحل ويحرم من التأ...

أحكام الحساب الجاري

أحكام الحساب الجاري